この制度は、主に青色申告書を提出する法人に、確定申告書を提出する事業年度に生じた欠損金がある場合(以下、欠損事業年度)に、その事業年度開始の日前1年以内に開始した事業年度(以下、還付事業年度)に欠損金を繰り戻して法人税の還付を受けられる制度です。

それでは、欠損金の繰り戻し還付をもう少し詳しくみていきましょう。

繰り戻し還付の適用対象法人

1、青色申告書を提出する法人

2、災害損失欠損金を有する法人

繰り戻し還付の適用要件

1、青色申告法人の場合

① 還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して青色申告書を提出していること

② 欠損事業年度の青色申告書を提出期限までに提出していること

③ ②の申告書と同時に欠損金の繰り戻しによる還付請求書を提出すること

2、災害損失欠損金を有する法人

① 還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して確定申告書を提出していること(青色申告の必要なし)

② 欠損事業年度の確定申告書又は、仮決算による中間申告書を提出していること

③ 欠損事業年度の確定申告書又は、仮決算による中間申告書を提出と同時に欠損金の繰り戻しによる還付請求書を提出すること

繰り戻し還付の適用停止について

平成4年4月1日から令和4年3月31日までの間に終了する各事業年度において生じた欠損金額については、以下の場合を除いて適用が停止されています。

1、清算中に終了する事業年度の欠損金額

2、解散等の事実が生じた場合の欠損金額

3、中小企業者等の各事業年度において生じた欠損金

よって、大企業は繰り戻し還付の適用が停止しています。

中小企業等とは、主に各事業年度末の資本金が1億円以下の法人です。

なお、資本金1億円以下の法人でも、資本金5億円以上の大会社の完全子会社は除外されます。

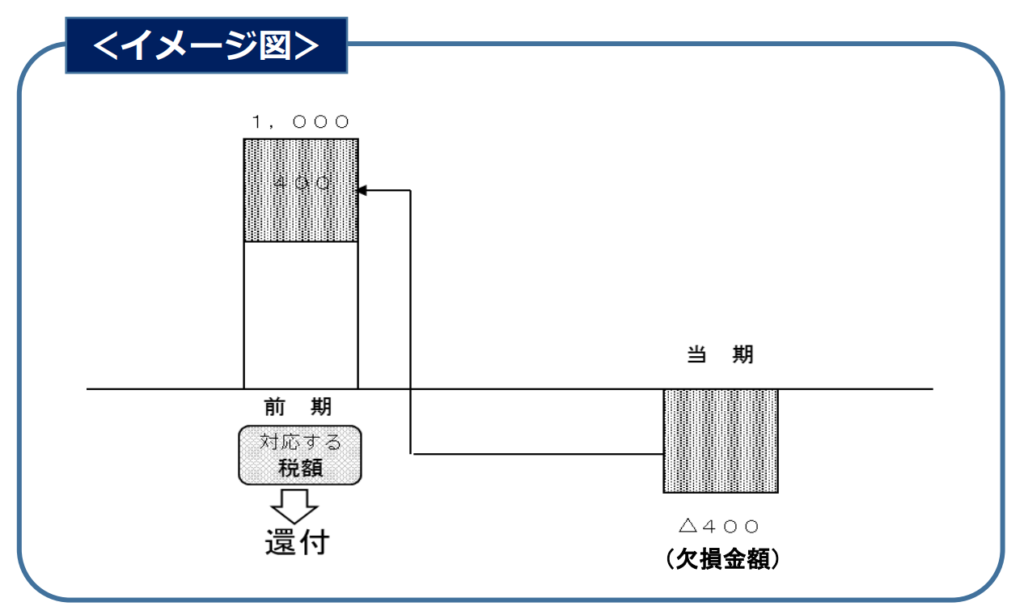

法人税の還付金額の計算

還付金額の計算式は以下の通りです。

(注)法人が還付金額の計算の基礎として還付請求書に記載した金額が限度となります。また、分母の金額が限度になります。

国税庁のパンフレットよりイメージ図です。

新型コロナ税特法の特例

1、資本金が1億円超10億円以下の法人についても青色欠損金の繰り戻し還付を受けることができます。

2、令和2年2月1日から令和4年1月31日までの間に終了する事業年度に生じた欠損金額について適用されます。

3、大規模法人(資本金額が10億円を超える法人)の完全子会社である法人は除かれます。

新型コロナウイルス感染症の影響で期限までに申告や還付請求の手続きが困難な方は、期限を個別に延長することも可能です。

まとめ

主に青色申告書を提出する法人に、確定申告書を提出する事業年度に生じた欠損金がある場合に、

その事業年度開始の日前1年以内に開始した事業年度に欠損金を繰り戻して法人税の還付を受けられる制度です。

法人税、都道府県民税と市町村民税も合わせて申告しますが、還付請求できるのは法人税(国税)だけです。

欠損金には、繰越控除の制度もありますので、併せて採用する方法を検討してください。

参考URL:国税庁タックスアンサー№5763 欠損金の繰り戻しによる還付