前受金や前払金などは、資産の引き渡しやサービスの提供が未だ行われていないので、

消費税の計算には含めません。

前受金や前払金の決済が先のケースについて設例を交えて解説します。

加えて、

後半では未収金や未払金の決済が後のケースや、特例についても触れていきます。

設例で解説

(設例)3月決算の会社

R2/3/1 商品代11,000円を売上前に現金で前受けした。

| 借方 | 貸方 |

|---|---|

| 現金 11,000円 | 前受金 11,000円 |

R2/4/30 商品を8,800円で仕入れ出荷できたので売上を計上した。

| 借方 | 貸方 |

|---|---|

| 仕入 8,000円 仮払消費税 800円 | 現金 8,800円 |

| 前受金 11,000円 | 売上 10,000円 仮受消費税 1,000円 |

(処理の解説)

R2/3期の決算では消費税の計算はしません。

R3/3期では「仮受消費税」1,000円ー「仮払消費税」800円=「納める消費税」200円となります。

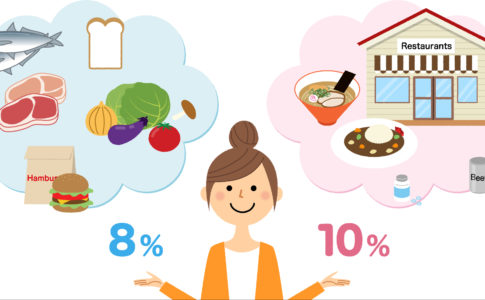

いつ消費税を計上するか判断の基準

代金の決済の時期に関係なく、資産の引き渡しやサービスの提供があった時が、

売上の消費税や仕入れの消費税を計上する時期(タイミング)になります。

(参考)消費税基本通達9-1-27

未収金や未払金の場合について

未収金や未払金も、同様でその代金の決済に関係なく、

資産の引き渡しやサービスの提供があった時に計上します。

(例)機械を550,000円で購入した、支払は3ヶ月後である。

購入時の仕訳

| 借方 | 貸方 |

|---|---|

| 機械装置 500,000円 仮払消費税 50,000円 | 未払金 550,000円 |

短期前払費用の特例

法人税や消費税で認められている「短期前払費用」では、

サービスの提供は未だ行われていませんが、

決済の時点で仮払消費税を計上することになっています。

短期前払費用については>>>こちらのコラムをご覧ください。

まとめ

前受金や前払金、未収金や未払金、前払費用、仮払金、未払費用、仮受金など、

資産の譲渡やサービスの提供時期と決済の時期が違う会計処理の場合は、

消費税は、原則として、資産の譲渡やサービスの提供があった時期に計上します。

(参考URL)国税庁№6165>>>サイトはこちら